Банки с наибольшими и наихудшими кредитными портфелями (инфографика)

НБУ обнародовал сводную финансовую отчетность 101 действующего банка. Журналисты проанализировали показатели и определил основных лидеров и аутсайдеров финансового рынка.

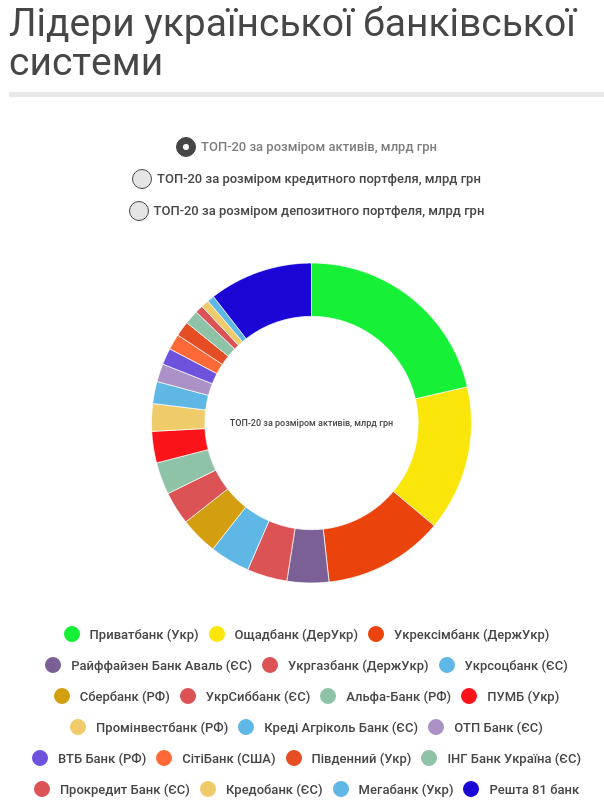

В соответствии с данными квартальной консолидированной отчетности, обнародованной Национальным банком Украины, по состоянию на 1 июля текущего года кредитный портфель банковской системы составил 666,1 млрд грн.

За период январь-июнь 2016 года он сократился на 10%, или 77,3 млрд грн. Треть этой суммы вышла с рынка вместе с 15 банками, которые НБУ отправил на ликвидацию за последние полгода, остальное – из-за сокращения кредитования как такового.

Наибольшее сокращение кредитного портфеля в корпоративном сегменте получил, как ни странно, украинский Приватбанк (- ₴9,5 млрд) и, ожидаемо, банки с российским капиталом – Проминвестбанк, Сбербанк, ВТБ банк – совокупно минус ₴12,5 млрд.

Розничное кредитование, кроме того же Приватбанка (минус ₴1,8 млрд), больше всего сократили крупные банки с западным капиталом. Так, портфель займов населения в ОТП банке сократился за полгода на ₴2 млрд, в Укрсиббанке – на ₴1,7 млрд, в Райффайзен Банке Аваль – на ₴0,9 млрд.

Как объясняет старший аналитик компании Dragon Capital Анастасия Туюкова, сокращение кредитного портфеля крупнейшими банками страны частично связано с требованиями центральных банков, как украинского, так и европейского.

Так, например, Приватбанк сокращал кредитование в соответствии с требованиями НБУ, которые регулятор установил по отношению к банкам, которые претендуют на финансовую помощь от него. Банки, которые обращались к НБУ по поводу кредитов рефинансирования, согласно программы оздоровления не имеют права наращивать кредитные портфели сверх лимитов НБУ, до тех пор, пока не вернут деньги государству.

У Приватбанка, который остается абсолютным лидером по размеру кредитного портфеля, именно такая ситуация. Финучреждение за 2014-2015 годы получило от НБУ почти половину всех выданных регулятором стабилизационных кредитов. Речь идет о ₴30,5 млрд. С начала 2016 года Приватбанк перечислил НБУ около ₴8 млрд в счет погашения задолженности (учитывая проценты по кредиту), еще около ₴2 млрд – в прошлом году.

«Что касается дочерних структур европейских банков, то они должны выполнять требования Европейского центрального банка относительно капитализации банковских групп. Один из методов – снизить активы в регионах», – говорит Туюкова. Так как Украина пока не в приоритете, то именно здесь европейские группы не стремятся наращивать кредитование.

Российские банки попали в круг аутсайдеров из-за политических мотивов и консервативной политики материнских структур относительно дальнейшего развития бизнеса в Украине. Как говорит Туюкова, финучреждениям сложно наращивать портфели, поскольку население часто не хочет погашать задолженность из-за российского происхождения банков, бизнес – из-за его концентрации в Крыму и на Донбассе, ведь именно там преимущественно кредитовали эти банки.

Плюс к этому наблюдается сокращение депозитного портфеля – в российские банки население не несет деньги, и, следовательно, у финучреждений возникают дополнительные сложности с поиском фондирования, которое можно направить на выдачу новых кредитов.

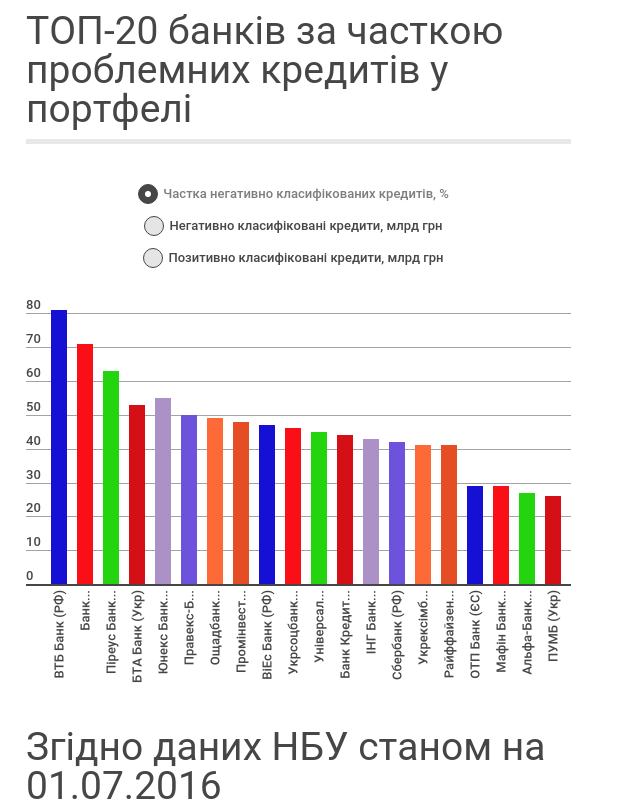

Все вместе существенно ухудшило качество кредитного портфеля финучреждений. Так, например, согласно отчету НБУ по финансовой стабильности, по результатам стресс-тестов регулятор констатировал 53% проблемных кредитов в портфеле банков.

И больше всего, как показывает финотчетность, здесь имеет проблемы «дочка» российского ВТБ банка. Доля проблемных активов финучреждения выросла до 81%. К проблемным кредитам относятся безнадежные и проблемные задолженности. К последним включаются не только просроченные кредиты, но и кредиты, по которым у заемщиков есть существенные проблемы. Когда еще частично задолженность погашается, но по-факту они уже врядли выплатят тело кредита полностью.

«ВТБ банк пострадал от кризиса, плюс они оценили свои возможности взимать кредиты в судах и другими методами работы с кредитной задолженностью, и поняли, что перспективы у них не очень хорошие. Поэтому и запечатлели такую высокую долю плохого банка», – говорит Туюкова.

К существующим проблемам, связанным с ухудшением платежной дисциплины клиентов банков, добавился еще и чисто технический фактор – девальвация гривни. После переоценки старых проблемных валютных кредитов по новому курсу технически увеличилась задолженность по таким займам в три раза.

Наиболее проблемными были кредиты в инвалюте, особенно ипотечные, которые выдавались до 2009 года. У некоторых банков до сих пор большие портфели таких займов. К новым проблемам эксперты относят, например, валютные корпоративные займы, выданные экспортерам, ориентированным на Россию. После того, как РФ ввела санкции против украинских предприятий, и последним пришлось переориентировать свое производство на другие рынки сбыта, у экспортеров возникли сложности с возможностями обслуживать свои кредиты.

Леся Выговская

18.08.2016 11:00 | Светлана Любкина

|

|