Терпение и труд

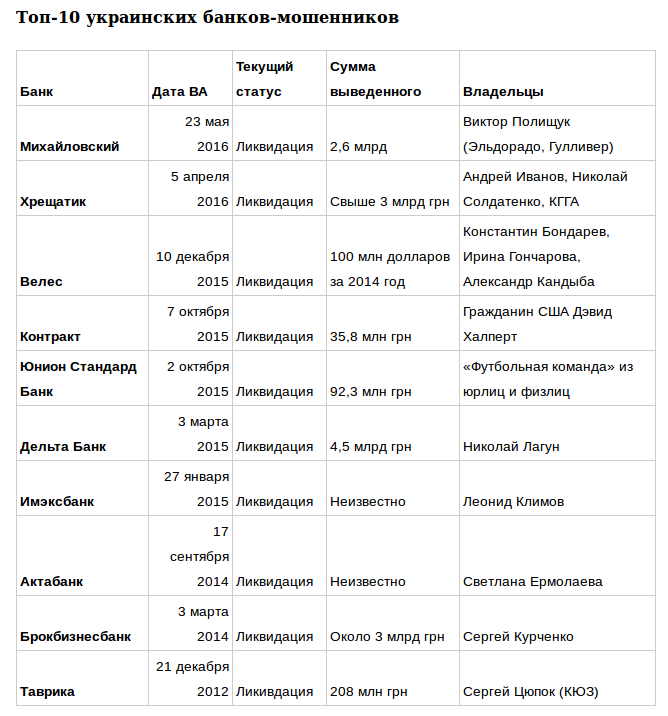

«Михайловский» задал высокую планку в банковских схемах. «Минфин» изучил документы Фонда гарантирования, чтобы найти конкурентов бывшим председателю правления банка Игорю Дорошенко, его заместителю Виталию Шастуну и крупнейшему акционеру банка Виктору Полищуку. Достойных в списке мало.

Михайловский

Объявлен банкротом 23 мая 2016

Заемщики банка уже два месяца не понимают, кому платить по кредиту. 19 мая загадочная финансовая компания «Плеяда» получила от банка «Михайловский» переуступку права требования по 111 000 кредитных договоров на сумму свыше миллиарда гривен. Она тут же переуступила права не менее загадочной компании «Фагор». Сейчас «Фагор» судится с Фондом гарантирования за право получать от заемщиков банка кредитные платежи.

У вкладчиков — другие проблемы. 23 мая в “Михайловский” зашла временная администрация. Внезапно выяснилось, что банк привлекал депозиты как посредник. На деле свои деньги вкладчики банка передавали финансовым компаниям «Инвестиционно-расчетный центр» и «Кредитно-инвестиционный центр». Отношения между вкладчиком и финкомпаниями оформлялись как договора финансового займа. Клиентов привлекали нерыночно высокими процентами – 33% годовых, но деталей сделки, тем, кто не спрашивал, не разъясняли. «Михайловский» привлекал депозиты для финансовых компаний с 2014 года. Не прекращал он этим заниматься даже будучи проблемным. Таким банкам запрещено размещать депозиты. А зимой 2015 года щедрые предложения «Михайловского» рекламировались по всему городу под видом банковских депозитов. Тогда НБУ не сообразил проверить схему. А после вывода банка с рынка сказал, что вкладчики заключали договоры с финкомпаниями на свой страх и риск.

Денег у банка нет. 18 мая «Михайловский» перевел компаниям, с которыми заключали договоры вкладчики, 1,6 млрд гривен. Обе компании тут же вернули деньги на счета вкладчиков в «Михайловском». Беда в том, что денег за этими проводками не было. Вернут ли вкладчикам финкомпаний деньги – тоже загадка. НБУ уже говорит, что им стоит обращаться за помощью в Нацкомфинуслуг. Или в страховую компанию «Форте», которая заявила, что платить не будет, потому что формально компании с вкладчиками банка уже рассчитались.

Но и это не все. Ряду компаний банк выдавал кредиты, некоторые фирмы получали от «Михайловского» безвозмездную финансовую помощь на сотни миллионов. 7 фирмам банк выдал 899 млн гривен кредитов под залог имущества. Его стоимость была сильно завышена, хотя по балансу банка залог оценивался в 1 млрд гривен.

Сноровку менеджеров «Михайловского» на рынке ценят. Многие из них сейчас работают в банке «Платинум». Сомнения относительно репутации у НБУ возникли только по поводу Дорошенко. Он стал председателем правления «Платинума», но поработал совсем недолго.

Хрещатик

5 апреля 2016

Не менее методичная работа проводилась и в квазимуниципальном «Хрещатике». Банк обанкротился после того, как его собственники (в том числе и киевская мэрия) не договорились о его докапитализации.

После ввода временной администрации выяснилось, что банк целенаправленно скупал корпоративные облигации. Их балансовая стоимость составляла 2,27 млрд гривен. Но как показал аудит Фонда гарантирования, 85% бумаг оказались мусорными. Иногда фирм-эмитентов этих бумаг просто не существовало. В 92% случаев их они принадлежали связанным с «Хрещатиком» лицам.

Непросто все и с залогами. Фонд выяснил, что некоторые компании получили от банка $40 млн кредитов под залог ценных бумаг или недвижимости. Часть из этих денег компании вернули банку в счет погашения старых долгов. Так они вывели из-под залога дорогие объекты недвижимости. Фонду гарантирования вкладов они, в отличие от долгов и обязательств перед вкладчиками, не достались.

За день до банкротства банка 23 млн гривен средств юрлиц в банке были раздроблены на счета подставных физлиц. Суммы не превышали 200 000 гривен – максимальную сумму компенсаций вкладчикам, которые выплачивает ФГВФЛ.

Велес

10 декабря 2015 года (сразу отзыв лицензии и ликвидация)

О существовании такого банка вообще мало кто знал. И действительно, до декабря 2015-го «Велес» особо нигде не светился, но проверить его деятельность более детально НБУ решил после того, как банк попытался провести платеж гражданина Украины в пользу латвийской фирмы. Сумма операции была необычно большой – $460 млн. Владельцем фирмы-получателя выступал некий гражданин Китая, об украинском фигуранте сделки вообще ничего неизвестно.

Нацбанк выяснил, что 90% всех операций банка за последние несколько лет представляли собой откровенно непрозрачные переводы на иностранные счета. За неполный год объем подобных сделок составил $100 млн.

Когда временная администрация от Фонда гарантирования пришла по его киевскому адресу (Героев Севастополя, 48), оказалось, что «Велес» за день до этого расторг договор аренды помещения и бесследно исчез. На тот момент в банке официально работало всего три человека.

Контракт

7 октября 2015

Манипуляции с арендой проводил и столь же незаметный банк «Контракт». За 6 дней до банкротства он продал здание своего главного офиса за 45,4 млн гривен, сразу же арендовав его. В ходе проверки выяснилось, что «Контракт» регулярно манипулировал финотчетностью. Например, в Нацбанк финучреждение направило отчет с кассовыми остатками в 17,1 млн гривен. На деле же оказалось в три раза меньше – только 5,1 млн. Куда исчезли 12 млн гривен наличными в банке объяснить не смогли, списав все на техническую ошибку.

Юнион Стандард Банк

2 октября 2015

Четыре раза с сентября 2014 года Юнион Стандард Банк предоставлял кредитные гарантии неизвестным иностранным компаниям. Последний случай произошел в сентябре 2015-го – сумма гарантии составила 1 млн долларов. В банке от этих операций отказались, объяснив все вмешательством в свою работу «неустановленных лиц». По такой версии неизвестные четырежды проникали в офис банка, заходили из местного компьютера в систему и подтверждали предоставление гарантий от его имени.

Миллионная гарантия (которую получатель в итоге не выполнил) показалась Нацбанку странной, в банк пришли проверяющие. Оказалось, что банк активно работал с наличными. НБУ решил, что это может говорить о выводе денег. В один из операционных дней в сентябре прошлого года 57% всех наличных банка оказались в одном из киевских отделений. По документам деньги в итоге отправили в одесское, львовское, днепропетровское и харьковское представительства ЮСБ, но проверка от НБУ денег в этих отделениях не обнаружила. В Харькове по указанному в документах адресу отделения банка вообще не существовало.

Помимо этого, банк за один день перевел со счета двух связанных юрлиц в пользу физлица 15,3 млн гривен. Еще 52 человека получили от ЮСБ «финансовую помощь» на разные суммы – 250-295 000 гривен.

Дельта Банк

3 марта 2015 года

О Дельта Банке и схемах Николая Лагуна сказано довольно много, но пока конкретика, которая дошла до прокуратуры связана лишь с растратой банком рефинансирования НБУ. В 2014 году «Дельта» получила от регулятора 10 млрд гривен стабкредита. Часть – 4,5 млрд гривен – банк перевел в валюту (553 млн долларов) и вывел за границу через 12 подставных фирм, руководителями или учредителями которых были высшие менеджеры самой «Дельты».

Кроме того, менеджмент банка обвиняют в подделке подписей и завышении размера активов компаний, которым выдавались кредиты. Генпрокуратура уже заявила, что в деле Дельты замешаны чиновники из НБУ и Государственного ипотечного учреждения.

Имэксбанк

27 января 2015

«Михайловский» – далеко не первый банк, который перед банкротством выводил по договорам факторинга права требования по кредитам. В свое время эту схему успешно опробовал одесский Имэксбанк действующего народного депутата Леонида Климова. В конце 2014 года банк передал права требования по 23 000 кредитных договоров на 300 млн гривен финкомпании «Фрегат». Она переуступила их компании «Дасти». В отличие от случая с «Михайловским», Фонд гарантирования не стал яростно бороться за эти деньги, и заемщики Имэксбанка до сих пор выплачивают долги именно финкомпании.

На этом фоне кредиты связанным лицам — мелочь. Уполномоченный Фонда гарантирования обнаружил, что в 2011 – 2014 годах Имэксбанк регулярно выдавал кредиты 40 фирмам, прямо или косвенно связанным с Леонидом Климовым. В итоге, по подсчетам Фонда около 90% кредитного портфеля банка составляли кредиты связанным лицам.

Актабанк

17 сентября 2014 года

Малоизвестный днепропетровский банк вошел в историю банковского мошенничества, как рекордсмен по обналичиванию валюты.

За 2,5 года, начиная с 2012-го банк перечислил на текущие счета клиентов-физлиц валюты на 65 млрд гривен. В 2013 году Актбанк установил рекорд, обналичив 34 млрд гривен.

Брокбизнесбанк

3 марта 2014

С апреля 2013 года по февраль 2014-го из Брокбизнесбанка постепенно вывели 787,4 млн гривен рефинанаса НБУ. Деньги планомерно перечислялись на счета подставных физлиц. По делу проходят не только менеджеры Брокбизнесбанка, но и экс-замглавы НБУ Алексей Ткаченко и бывший глава гендепертамента Нацбанка по банковскому надзору Роман Яковлев. Генпракуратура задержала обоих в середине июля. Их обвиняют в сговоре с бывшим главой НБУ Игорем Соркиным, предправления Реал Банка Владимиром Агафоновым и владельцем Брокбизнесбанка Сергеем Курченко.

Еще одно госучреждение, фигурирующее в деле Брокбизнесбанка – Аграрный фонд. В феврале 2014-го банк выкупил у ведомства гособлигации на 2 млрд гривен, полученных от НБУ. Аграрный фонд поместил эти деньги на депозит в Брокбизнесбанке. Затем они были выведены под видом кредитов на подставные фирмы.

Таврика

21 декабря 2012 года

Таврика – единственный в списке банк, который обанкротился задолго до банкопада 2014-16 годов. Но он стал первым, кто засветился в махинациях со счетами в австрийском банке Meinl Bank, который фигурирует в схемах украинских Дельта Банка, CityCommercеBank, АвтоКразБанка и ТерраБанка, российских Петрофф-Банка и Витас-Банка и латвийского Krajbank.

В 2012 году банк «Таврика» открыл в Meinl Bank корсчет на 26 млн долларов. Эти деньги были использованы как залог, когда «Таврика» брала кредит у некой кипрской компании. Позднее, когда у «Таврики» начались проблемы, Meinl Bank списал в пользу киприотов все ее деньги. В своем же бухгалтерском учете «Таврика» никак не оформляла тот факт, что австрийский корсчет выступает в качестве кредитного залога. Резервов под него банк не сформировал. В итоге все 26 млн долларов исчезли в сети офшорных фирм.

11.08.2016 11:00 | Светлана Любкина

|

|