Денис Шкиптан: Налог на недвижимость. Сколько придется платить и как этого избежать

С 1 июля 2016 года в Украине существенно выросли ставки налога на недвижимое имущество. По Налоговому кодексу, плательщиками налога являются физические и юридические лица, в том числе нерезиденты, которые являются владельцами объектов жилой и / или нежилой недвижимости. Однако существуют полностью законные способы, как избежать возросшей налоговой нагрузки.

Как рассчитывается налог

Физические лица и предприниматели, владеющие недвижимостью, отныне должны платить налог в случае, если:

а) общая площадь квартиры / квартир независимо от их количества, превышает 60 кв. метров;

б) общая площадь жилого дома / домов независимо от их количества, превышает 120 кв. метров;

в) общая площадь различных типов объектов жилой недвижимости, в том числе их частей (в случае одновременного нахождения в собственности квартиры / квартир и жилого дома / домов, в том числе их частей), превышает 180 кв. метров.

Рассмотрим на практике расчет величины налога. Приведем пример расчета ставки налога для условного плательщика данного налога – физического лица:

- Общая площадь квартиры – 80 кв.м.,

- Дачный дом – 150 кв.м.,

- Гараж – 15 кв.м.

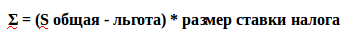

Для объектов жилой недвижимости посчитать сумма налога определяется по формуле:

Таким образом, базам налогообложения для квартиры составит:

- По квартире подлежит налогообложению 20 кв. м. (80 – 60);

- Дачный дом – 30 кв. м (150 – 120);

- Гараж – 15 кв.м. (льгота не применяется).

Итак, базовая площадь для налогообложения по данному лицу будет 65 кв.м.

Следует заметить, что если, например, площадь дома поделена между двумя совладельцами (без выделения их доли в натуре), льгота (120 кв.м.) применяется каждым собственником. То есть в данном случае, практически налога не будет.

Ставки налога

Ставки налога для объектов жилой и / или нежилой недвижимости, находящихся в собственности физических и юридических лиц, устанавливаются по решению органов местной власти, и не может превышать 3% от размера минимальной заработной платы, установленной законом на 1 января отчетного (налогового) года, за 1 квадратный метр базы.

Единая ставка налога для всей страны отсутствует, она устанавливается отдельно органом, представляющим территориальную общину (например, Киевский городской совет и его исполнительный орган Киевская городская государственная администрация).

Возьмем для примера максимальный размер ставки налога – 3% от минимальной заработной платы.

Минимальная заработная плата на 1 января 2016 года составляла 1378 гривен.

Таким образом, максимальная ставка налога за квадратный метр может составлять 41,34 грн.

Если вернутся к предыдущему примеру расчета базы налогообложения, то за 65 кв. м. при максимальной ставке придется заплатить в 2016 году 2687,1 грн.

Исключением является жилье, размеры которого превышают 300 кв.м. для квартиры и 500 кв.м. для дома.

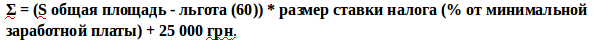

Сумма налога, в таком случае, увеличивается на 25 000 гривен в год за каждый такой объект жилой недвижимости (его часть), то есть будет исчисляться по формуле:

Однако на практике пока ни в одном населенном пункте не установлена максимальная ставка. В Харькове, Одессе и Запорожье самая высокая ставка, и она составляет – 2%, в большинстве других крупнейших годов (в т.ч. в Киеве, Днепре, Николаеве) – 1%. Самая низкая ставка в Кропивницком – 0,1%.

Как происходит уплата налога

Базой налогообложения является общая площадь объекта жилой и нежилой недвижимости, в том числе его частей.

В базу налогообложения включается полный метраж квартиры или дома, согласно техническому паспорту, включая нежилые (подсобные) участки.

База налогообложения объектов недвижимости, находящихся в собственности физических лиц, исчисляется контролирующим органом на основании данных Государственного реестра вещных прав на недвижимое имущество и / или на основании оригиналов соответствующих документов налогоплательщика, в том числе документов на право собственности.

База налогообложения объектов недвижимости, находящихся в собственности юридических лиц, исчисляется такими лицами самостоятельно исходя из общей площади каждого отдельного объекта налогообложения на основании документов, подтверждающих право собственности на такой объект.

Таким образом, определение базы налогообложения для юридических и физических лиц – отличается. Если в первом случае налог начисляется контролирующим органом, а, следовательно, обязанность начисления и доведение платежа к налогоплательщику (направления платежной ведомости) возлагается на налоговый орган, то в случае юридического лица, расчет налога включается предприятием в налоговую отчетность самостоятельно.

Налоговое / налоговые уведомления-решения об уплате налога и соответствующие платежные реквизиты, направляются (вручаются) налогоплательщику контролирующим органом по месту его налогового адреса (месту регистрации) до 1 июля года.

Кто не платит налог

Исключение из объектов налогообложения составляют:

1. Объекты жилой и нежилой недвижимости, находящихся в собственности органов государственной власти, органов местного самоуправления, а также организаций, созданных ими в установленном порядке, которые полностью содержатся за счет соответствующего государственного бюджета или местного бюджета и являются неприбыльными;

2. Объекты жилой и нежилой недвижимости, которые расположены в зонах отчуждения и безусловного (обязательного) отселения, определенные законом, в том числе их доли;

3. Здания детских домов семейного типа;

4. Общежития;

5. Жилая недвижимость непригодна для проживания, в том числе в связи с аварийным состоянием, признана согласно решению сельского, поселкового, городского совета или совета объединенной территориальной общины;

6. Объекты жилой недвижимости, в том числе их доли, принадлежащих детям-сиротам, детям, лишенным родительской опеки, и лицам из их числа, признанным таковыми в соответствии с законом, детям-инвалидам, которые воспитываются одинокими матерями (отцами), но не более одного такого объекта на ребенка;

7. Объекты нежилой недвижимости, которые используются субъектами хозяйствования малого и среднего бизнеса, осуществляющих свою деятельность в малых архитектурных формах и на рынках;

8. Здания промышленности, в частности производственные корпуса, цеха, складские помещения промышленных предприятий;

9. Здания, сооружения сельскохозяйственных товаропроизводителей, предназначенные для использования непосредственно в сельскохозяйственной деятельности;

10. Объекты жилой и нежилой недвижимости, находящихся в собственности общественных организаций инвалидов и их предприятий;

11. Объекты недвижимости, находящиеся в собственности религиозных организаций, уставы (положения) которых зарегистрированы в установленном законом порядке, и используются исключительно для обеспечения их уставной деятельности, включая основанные такими религиозными организациями благотворительные заведения (приюты, интернаты, больницы и т.п.), кроме объектов недвижимости, в которых осуществляется производственная и / или хозяйственная деятельность;

12. Здания дошкольных и общеобразовательных учебных заведений независимо от формы собственности и источников финансирования, используемых для предоставления образовательных услуг.

Способы уклонения от уплаты налога

Самый простой – переоформление недвижимости в равных частях или с выделением доли в натуре на связанных между собой лиц (жена, ребенок, сестра, брат, сожитель и т.д.), ведь в таком случае льгота будет применяться для каждого человека в отдельности.

Вариантом законного уклонения является официальное оформление части дома как непригодной для проживания.

Также как вариант можно рассматривать регистрацию по указанному адресу, например, религиозной организации.

Следует также отметить, что непонятным остается механизм принудительного взыскания этого вида налога контролирующими органами.

Так, согласно Налоговому кодексу, налоговое обязательство, начисленное контролирующим органом автоматически, не является согласованным до 10 дней со дня получения налогоплательщиком. А для проведения проверки по месту жительства такого плательщика существуют сложности, ведь согласно Конституции и законов Украины частное жилье гражданина незыблемо и налогоплательщик имеет полное право не допускать инспекторов к осмотру жилых помещений.

Денис Шкиптан, адвокат, старший партнер юридической фирмы “Правовест”

08.08.2016 10:30 | Светлана Любкина

|

|